Wszyscy zapewne znacie, jak to jest, gdy wasze oczekiwania, do których łatwo można się przywiązać, rozmijają się z rzeczywistością. I to rozmijanie pojawia się na tyle często, że potrafi wprawić Was w irytację, którą nie sposób ukryć. Dotyka to szczególnie tych z nas, którzy mają wbudowany w sobie tzw. „gen” doskonałości. Dopiero pewna ilość podobnych do siebie przypadków, które nonszalancko zowiemy wpadką albo złośliwością nieokrzesanego losu, jest dla nas jak dzwonek na pobudkę. W zależności od posiadanego charakteru jedni potrzebują tychże dzwonków więcej, a inni mniej. Aczkolwiek znajdą się i tacy, którzy z tego odrętwienia nigdy się nie przebudzą. Wciąż będą karmili się nadzieją na dokładne osiągnięcie założonego celu. Przynajmniej do chwili, gdy spostrzegą, że ilość tych „pustych” trafień jest na tyle duża, by zacząć traktować całość jako regułę, a nie odosobniony przypadek. Tak się bodajże dzieje ze wszystkim w naszym życiu. Również w tym, co nazywamy inwestowaniem na rynku kapitałowym.

Cel – zarabianie na inwestycjach giełdowych

Zatem, czymże jest postanowienie, gdy ktoś mówi sobie tak:

Przez nadchodzące pięć lat chcę zarabiać na inwestycjach giełdowych około piętnastu procent rocznie. Przeto, rychło zabiorę się za skrupulatne analizowanie spółek giełdowych i znajdę taką, która pozwoli mi na osiągnięcie tego rezultatu. Powinien być to biznes, który przetrwał próbę czasu. Którego nie zmogły kryzysy, recesje, zastoje gospodarcze.

Zastanawiamy się, czy ma to sens? Czy w odniesieniu do rynku kapitałowego stawianie przed sobą tak dokładnie określonych celów jest odpowiednie? A co z ryzykiem straty? Gdzie podziało się aktywne zarządzanie? Pytania się mnożą, a sensowne na nie odpowiedzi nawet nie majaczą na horyzoncie. Jednak w tej chwili zostawmy na pewien czas te pytania bez odpowiedzi i przyglądnijmy się, w jaki sposób poradził sobie nasz bohater z tym wyzwaniem.

Zauważyliśmy, że swoje działania poprzedza on dogłębnym analizowaniem spółek. Stąd pewność, że posiadł w tej dziedzinie pewne umiejętności, inaczej nie wspominałby nam o tym. Z zapałem zabiera się za analizowanie dostępnych możliwości i po wykonaniu benedyktyńskiej pracy wybór pada na pewną firmę. Niech nazwa tej spółki pozostanie dla nas tajemnicą. Zresztą nie o nazwę tutaj idzie, ale o zastosowanie określonej metody inwestycyjnej. Metody, którą dla naszych celów nazwiemy po prostu strategią. Pozostaje do wykonania jeszcze jedna rzecz, ale za to mająca kolosalne znaczenie dla osiągnięcia postawionych sobie celów. Jest nią ustalenie szacunkowej wartości naszej firmy. Istnieje pewna niepisana zasada mówiąca, że za firmy najlepsze trzeba zapłacić więcej niż za firmy przeciętne. Ale jest również inna reguła, która podpowiada nam, że jeżeli znajdziesz w końcu taką świetną firmę, lecz zapłacisz za nią zanadto wysoką cenę, to twoje wyniki inwestycyjne będą albo dość liche albo co najwyżej zbliżone do średniej rynkowej, którą określa się w przedziale od 8% do 10%. Interesującym przykładem pokazującym nam, w jaki sposób to działa może być dla nas Microsoft. Jest to firma powszechnie znana, dysponująca rozpoznawalną globalnie marką, nadzwyczaj szybko się rozwijająca i działająca w branży, która daje ogromne możliwości. Zatem wydaje się być ona całkiem dobrym kandydatem do portfela inwestycyjnego.

Gorączka dotcomów i akcje Microsoft

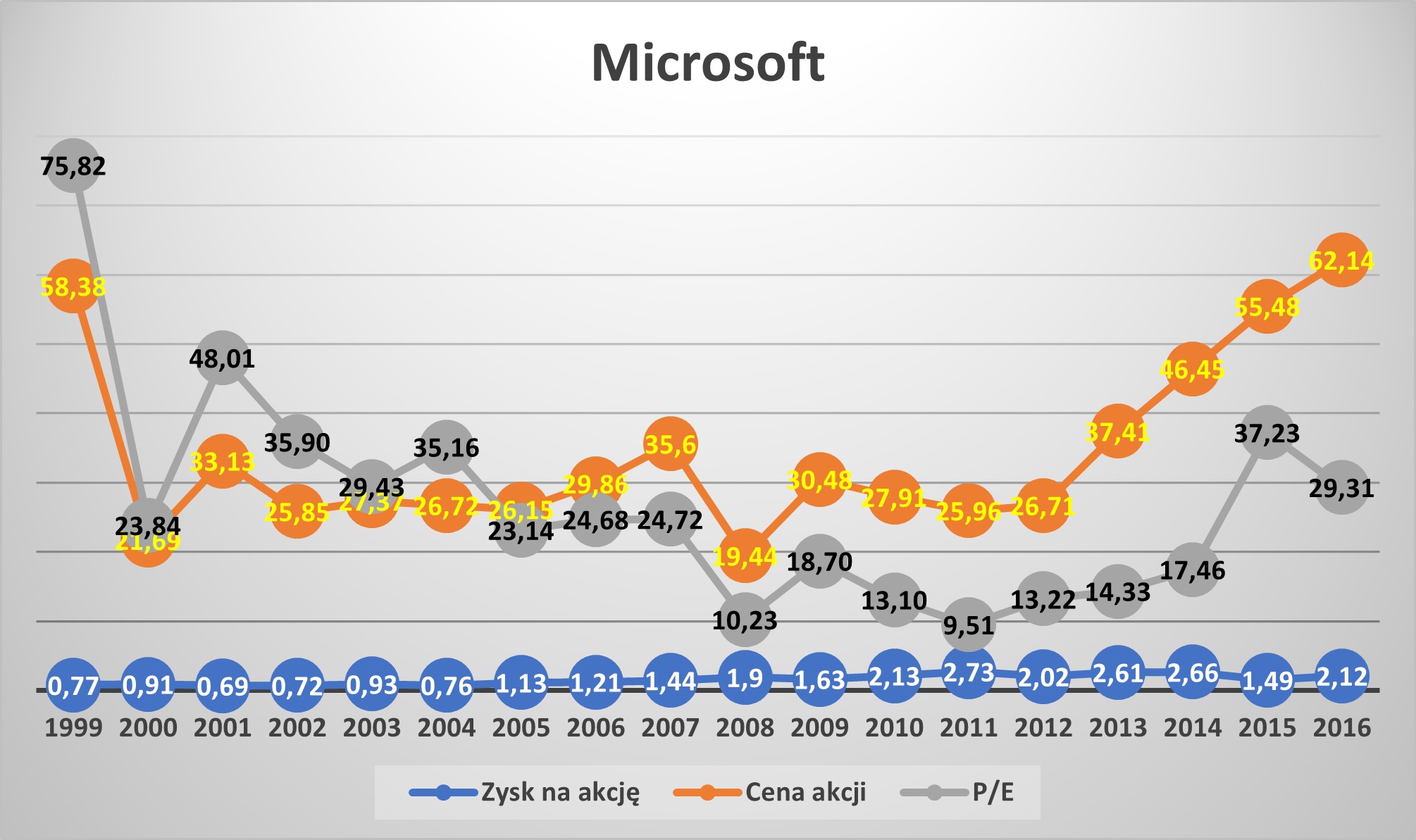

Przenieśmy się zatem nieco w czasie, do grudnia 1999 roku. Wówczas to gorączka dotcomów osiągała swoje apogeum. Akcje Microsoftu również znalazły się po właściwej stronie rynku i od 1994 r., czyli przez sześć lat wzrosły ponad dwudziestotrzykrotnie (23x). Daje nam to średnio 68,63%-owe tempo wzrostu na jeden rok. W tym czasie przychody ze sprzedaży wzrosły nieco ponad pięciokrotnie (5,3x), za to zysk na akcję wzrósł niemalże osiem razy (7,7x). Czyli średnio 40,5% rocznie. Wskaźnik cena do zysku (P/E) na początku 1994 r. wynosił 38,2x, a pod koniec 1999 r. osiągnął poziom 75,82x, co daje nam prawie dwukrotny wzrost tego parametru. Interesujące jest w tym przypadku także i to, że szczegółowe badania, jakie przeprowadził znany w USA inwestor – William O’Neil (wydawca gazety Investors Busienss Daily i serwisu Investors.com) pokazują nam, że jeśli akcje jakiejś dochodowej spółki rosną przez pewien okres np. kilku lat i wskaźnik cena do zysku (P/E) podwoi w tym czasie swoją wartość, to jest to dobry czas, by zacząć rozważać sprzedaż takich akcji.

Przyglądamy się tym liczbom i stwierdzamy, że wówczas Microsoft ze swoim Windows’em i Office’m, to znakomity biznes osiągający w 1994 r. marżę netto na poziomie 24,65%. Bez zadłużenia odsetkowego. Potrafiący generować pokaźną ilość gotówki.

Fakt, Microsoft to w tamtym czasie autentycznie znakomity biznes. Kolejne wersje Windows’a biły rekordy popularności, np. taki Win ‘98, po który w dniu premiery ustawiały się kolejki (sklepy internetowe nie były wtedy tak powszechne jak dzisiaj). W tamtym czasie Microsoft w odróżnieniu od wielu innych firm technologicznych był firmą zyskowną, nawet bardzo zyskowną i działał w szybko rozwijającej się branży. Zatem pod koniec 1999 r. akcje tej spółki mogły uchodzić za dobrą inwestycję. Stopa zwrotu na kapitale wynosiła 34,55%, a marża zysku netto osiągnęła poziom 39,42% oprócz tego spółka posiadała ponad 17 mld USD w gotówce oraz znakomite perspektywy na kolejne lata. Czego chcieć więcej? Otóż to, roztropny inwestor po zbadaniu kluczowych parametrów fundamentalnych powinien przejść teraz do wyceny biznesu. Zastanawia się, ile dać za taką firmę? Czy aby nie jest w tej chwili za droga? Tutaj przychodzi nam z pomocą stare jak świat powiedzonko, które koniecznie trzeba przywołać i które doprawdy warto zapamiętać. A brzmi ono tak:

najlepsza na świecie firma, ale kupiona po zawyżonej cenie to kiepski interes.

Dlatego nie wystarczy tylko znaleźć świetnie prosperującą firmę, powinna być ona jeszcze atrakcyjnie dla nas wyceniona. Kupienie akcji spółki, która jest warta ponad siedemdziesięciokrotność rocznego zysku niesie ze sobą poważne ryzyko ugrzęźnięcia w inwestycji, która może nie przynieść nam oczekiwanych rezultatów przez naprawdę długi czas. Jeśli taka spółka wyceniona na ponad siedemdziesięciokrotność rocznego zysku rozwijałaby się w tempie średnio 10% rocznie i co roku przeznaczałaby cały zysk na dywidendę, to zainwestowaną kwotę otrzymalibyśmy nominalnie po dwudziestu dwóch latach. Jeśliby natomiast rozwijałaby się w tempie 20%, to zajęłoby nam to lat piętnaście, a 30% tempo wymagałoby lat dwanaście, by odzyskać zainwestowany kapitał.

Zakup akcji w szczycie ostatniego trendu wzrostowego

Jednakże rozwińmy naszą opowieść dalej i udajmy się śladami, jakie pozostawiły dla nas akcje Microsoftu. Skuszeni niezwykłymi dokonaniami tej firmy nie chcemy po raz kolejny stracić wspaniałej okazji inwestycyjnej. Odczuwamy zniecierpliwienie spowodowane tym, że ominęła nas ostatnia fala giełdowej hossy. Szczególnie, że zewsząd słychać, iż obecne wyceny spółek, mimo że wysokie względem wieloletnich średnich, są jak najbardziej uzasadnione. Bowiem upowszechnienie internetu otwiera teraz zupełne nowe możliwości rozwoju. W związku z tym należy przystosować kryteria wyceny akcji do tego nowo odkrytego środowiska. Zatem postanawiamy, pomimo ich horrendalnej wyceny, zainwestować w akcje tej spółki w dniu 27.12.1999 r. Tego dnia cena na zamknięciu giełdy wyniosła $59,56. Uważamy się za inwestora cierpliwego, długoterminowego. Wprawdzie nie wiemy, co czeka nas po drodze, jednakże pragniemy mieć udział w biznesie Microsoftu, bo uważamy, że firma ta w dalszym ciągu będzie rozwijać nowe linie produktowe o dużej rentowności i ma wyjątkowy potencjał pozwalający jej wykorzystać najnowsze trendy w dziedzinie technologii informatycznych.

Nasze analizy i przewidywania okazały się jak najbardziej prawidłowe, może poza jednym, tempo rozwoju biznesu nie było już tak dynamiczne jak w minionej dekadzie. Jednak tym się zanadto nie zamartwiamy, bo przecież zależy nam na długim horyzoncie inwestycyjnym. Jednakże po pewnym czasie okazało się, że kupiliśmy te akcje w szczycie ostatniego trendu wzrostowego. No cóż, tak czasami bywa, gdy niecierpliwość wygra ze zdrowym rozsądkiem.

Spójrzmy przeto, co wydarzyło się w kolejnych latach i dowiedzmy się, czy nasza decyzja o zakupie firmy wycenionej bardzo wysoko była słuszna.

Co robić, gdy cena akcji spada?

Akcje Microsoftu przez cały 2000 r. spadały, podobnie jak cały rynek, osiągając minimalny poziom $20,13. Na ostatniej sesji giełdowej tego roku cena zamknięcia wyniosła $21,69. Oznacza to dla nas stratę 63,58%. Przy tym poziomie wyceny wskaźnik cena do zysku (P/E) wyniósł 23,84, co jest już wielkością bardziej strawną, bowiem spółki z sektora IT są zazwyczaj wyżej wycenione niż cały rynek. W zależności od panującej koniunktury będzie to od 30% do 50% więcej.

</>Zatem, jeśli posiadamy jeszcze wolne środki, to teraz możemy je przeznaczyć na dokupienie akcji Microsoftu po bardziej atrakcyjnej wycenie niż poprzednio. Jednak niestety, dotkliwa strata na tych akcjach uświadamia nam, że zdecydowanie przepłaciliśmy za tą firmę. Przeto lękamy się posyłać nowy kapitał w ślad za tym starym. Nie mamy pojęcia, czy te akcje nie będą spadać dalej i wycena stanie się jeszcze bardziej atrakcyjna.

Lecz aby nie trzymać Was w niepewności ujawnię, co wydarzyło się w kolejnych latach i do czego może prowadzić inwestycja w daleko przewartościowane akcje.

Źródło: Tradingview.com (interwał miesięczny)

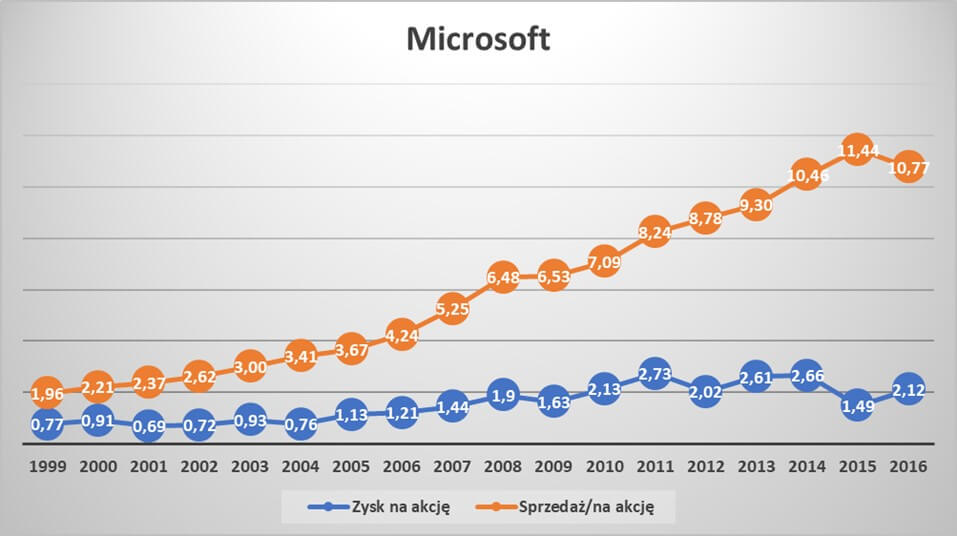

Trzeba było czekać aż do czwartego kwartału 2016 r., by cena Microsoftu trwale powróciła na poziom naszego zakupu. Interesujące w tej historii jest to, że przez te siedemnaście lat Microsoft zwiększał swoje przychody ze sprzedaży oraz zyski. Tyle, że tempo tego wzrostu daleko odbiegało od tempa z poprzedniej dekady. Bowiem sprzedaż rosła średnio 10,53% rocznie, a zysk na akcję rósł średnio 6,14% rocznie. Rynek uświadamia nam, że poprzednie szalone wzrosty z nawiązką zdyskontowały nadchodzące chudsze lata. Poniższy wykres pokazuje nam, jak wyglądał przebieg tych dwóch wielkości.

Natomiast kolejny wykres przedstawia nam kształtowanie się ceny akcji na koniec każdego roku oraz wskaźnik cena do zysku (P/E), a także zysk na akcję.

Źródło: obliczenia własne

Inwestor par excellence

Wniosek z tego jest dla nas taki, że na giełdzie popłaca cierpliwe oczekiwanie na okazję inwestycyjną. Jeśli pragniemy zostać inwestorem par excellence, to powinniśmy kształtować w sobie określone zachowania. Należy przede wszystkim wyuczyć się panowania nad swoimi emocjami, bowiem to one odpowiadają za większość popełnianych błędów. Jeśli ominie nas jakaś okazja inwestycyjna, to nie wpadajmy od razu w rozpacz. Nie zamartwiajmy się tym, że coś przegapiliśmy i oto teraz nie będzie możliwości nadrobienia straconego czasu. Takie postawienie sprawy jest niezwykle szkodliwe, bowiem utrwala nam w nas niedobrą postawę, że jesteśmy słabi i nie potrafimy poruszać się po rynku. Pamiętajmy, ze nikt z nas nie jest wolny od popełniania błędów, nawet tych najbardziej kuriozalnych i szkolnych. Polecam Wam wszystkim potraktowanie giełdy jakby to był tylko sklep z wystawionymi produktami, których ceny codziennie się zmieniają. A my zaglądamy do tego sklepu jedynie po to, by sprawdzić, czy są tam jakieś intersujące nas promocje.

Cierpliwość popłaca

Spójrzmy zatem na to, co daje nam cierpliwe oczekiwanie na owe promocje. W przypadku opisanej wyżej inwestycji w akcje Microsoftu powstrzymanie się od zakupu pod koniec 1999 r. ze względu na zanadto wysoką wycenę daje nam spore możliwości manewru. Możemy wprawdzie pokusić się o zakup tych akcji po ich spadku o 65%, choć wskaźnik P/E na poziomie 23,84 może wydawać nam się nadal nadto wysoki, to jednak w przypadku takich firm jak Microsoft jest to wycena całkowicie akceptowalna, wprawdzie nie jest to jeszcze super okazja, ale część naszych środków możemy już ulokować w te akcje. Oprócz tego, po pęknięciu bańki dotcomów, która zdewastowała wiele obiecujących biznesów, klimat inwestycyjny w przypadku spółek IT był nie najlepszy, co jest dobrym prognostykiem na przyszłość. Nasza decyzja po wstępnym zakupie: czekamy z naszym kapitałem na wyklarowanie się sytuacji. To oczekiwania jest dość długie, bo dopiero po Globalnym Kryzysie Finansowym w 2008 r. akcje Microsoftu osiągają poziom na koniec tego roku $19,44, za to wskaźnik P/E spadł do poziomu 10,23. Analizując pierwszy diagram, orientujemy się, że przez ostatnie lata przychody ze sprzedaży oraz zyski nieustannie rosły. Zatem obecną wycenę w giełdowym sklepie możemy uznać za naprawdę promocyjną. Decydujemy się na zakup akcji po cenie $19,44. Po raz drugi promocja pojawi się podczas kryzysu zadłużeniowego w Eurostrefie w 2011 r. Wówczas to wskaźnik P/E dla naszej spółki spadł do 9,51. Dokupujemy akcji po cenie $25,96.

Przypominam, że jesteśmy długoterminowym inwestorem, który kieruje się jakością i wartością biznesu, a nie jedynie zachowaniem się cen akcji na giełdzie. Nasza cierpliwość zostaje nagrodzona. Przez kolejne lata przychody ze sprzedaży rosły jak na drożdżach, osiągając na koniec 2021 r. poziom $22,27 na jedną akcję, daje to razem $168,1 mld. A zysk na jedną akcję wyniósł $8,12, razem $61,27 mld. Natomiast cena akcji osiągnęła w dniu 27.12.2021 poziom $342,45.

Licząc dla uproszczenia średnią arytmetyczną cenę zakupu, tj. Obliczenia-wzor, zauważmy, że akcje Microsoftu wzrosły przez ten czas ponad piętnastokrotnie (15,3x). A wskaźnik P/E, który osiągnął na koniec 2021 r. poziom 42,25, ponownie wzrósł dwukrotnie od czasu naszego pierwszego zakupu, co oznaczałoby dobry moment do sprzedaży akcji. I rzeczywiście w styczniu 2022 r. rozpoczął się spadek ceny akcji i do listopada 2022 r. cena obniżyła do $214, czyli o prawie 40%, a wskaźnik P/E spadł do 22. Jest to już znany nam poziom, przy którym ponownie możemy rozważać zakup tych akcji. Od listopada 2022 r. akcje te wzrosły do dzisiaj o 25%, a wskaźnik P/E wynosi 29,7.

Jest jeszcze jedna ciekawa wyliczanka. Ta dotycząca pierwszej inwestycji w 1999 r. po cenie $59,56. Jeśli bylibyśmy na tyle twardzi, że trzymalibyśmy te akcje do 27 grudnia 2021 r., to nasz średni roczny zysk z takiej inwestycji wyniósłby 10,60%.

To, co przedstawiłem powyżej nie jest oczywiście żadną uniwersalną metodą inwestycyjną. Bowiem należy pamiętać, że sam wskaźnik P/E może okazać się dość zwodniczy, gdy idzie o podejmowanie decyzji i dlatego konieczne jest uwzględnienie innych aspektów odnoszących się do konkretnej spółki. Chodziło mi przede wszystkim o pokazanie pewnego sposobu myślenia, gdy próbujemy odpowiedzieć sobie na pytanie, czy już nadszedł ten dobry moment do kupna akcji, czy lepiej jeszcze zaczekać na atrakcyjniejsze wyceny. Powtórzę zatem to, co wcześniej mówiłem: na pierwszym miejscu chłodny umysł i zdrowy rozsądek. Unikajmy chciwości i nie przejmujmy się utraconymi okazjami, bo po nich przyjdą kolejne.

Wobec powyższego przypominam ponownie, aby traktować giełdę jako sklep, gdzie możemy kupić dobrej jakości produkty po atrakcyjnych cenach.

Inwestowanie w kilku krokach

Aby nie pozostawić Was zupełnie bez wskazówek, podpowiem Wam co nieco, w jaki sposób możecie zacząć, a później kontynuować swoją przygodę inwestycyjną.

Pierwszą czynnością powinno być sporządzenie listy spółek, które będą w orbicie waszego zainteresowania. No, dobrze, ale jakie to mają być spółki? Polecam, aby były to przede wszystkim firmy, których biznes jest dla nas zrozumiały i są to biznesy posiadające znane powszechnie marki. Na przykład takie firmy jak Nike, Coca-cola, Apple, Visa, Master Card, BMW, Ferarri, Mercedes, Unilever, Nestle, itp. To są oczywiście tylko przykłady. Duga sprawa, firmy te powinny działać od co najmniej dziesięciu lat i ich trend przychodów ze sprzedaży za ten okres powinien być wyraźnie wzrostowy. Podobnie zyski, powinny w przeciągu ostatnich dziesięciu lat rosnąć, a nie stać w miejscu lub co gorsza maleć. To podejście uwzględnia naturalnie okresowy spadek przychodów jak i zysków przez rok lub dwa. Nie zapominajmy, że naszym celem jest znalezienie inwestycji, którą będziemy trzymali przez dobrych kilka lat, dlatego dużą wagę powinniśmy przykładać do wyceny firmy. W ten sposób przeszliśmy do punktu trzeciego. Niezłym sposobem kupowania takich firm jest cierpliwe oczekiwanie na znaczące spadki cen ich akcji spowodowane albo ogólną sytuacją rynkową, na przykład okresem spowolnienia gospodarczego lub recesji, albo gdy taką spółkę dotknęły jakieś problemy, które na tyle wystraszyły inwestorów, że w pośpiechu, wręcz panicznie, pozbywali się jej akcji sprowadzając cenę o kilkadziesiąt procent niżej. Wówczas powinniśmy ocenić, czy problemy są istotnie poważne, iż długofalowo zagrażają przychodom i zyskom, czy też nie i są spore szanse na to, że firma upora się z nimi w nadchodzących kwartałach. Zapytacie, co to znaczy znaczące spadki? Niech za przykład posłuży nam tutaj spółka Nike, notowana na giełdzie w Nowym Jorku od stycznia 1981 r. Czyli mająca wystarczająco długą historię, pozwalającą nam ocenić jej dokonania. Przez ten długi czas przechodziła ona przez spowolnienia gospodarcze, recesje, krachy giełdowe, kryzysy finansowe. Słowem wszystkie atrakcje, jakie na własnej skórze doświadcza inwestor giełdowy. Jeśli otworzycie sobie wykres akcji tej spółki w interwale miesięcznym, to zauważycie, że przez te ponad czterdzieści lat było dwanaście okresów, podczas których spadki były większe niż 40%. Średnia arytmetyczna z tych dwunastu spadków wyniosła 50,7%. Jest to dla nas niezwykle cenna informacja. Bowiem jeśli pojawi się taka sytuacja, że spadki wyniosą powyżej 50%, to szanse na dalsze zniżki stają się coraz mniejsze. Wiele zależy od przyczyn tych spadków. Warto wtedy zastanowić się nad powolnym akumulowaniem takich akcji. Ostatnia zniżka ceny akcji Nike od grudnia 2021 r. do września 2022 r. wyniosła 54,1%. Była to zatem świetna okazja to zakupu tych akcji dla ostrożnego inwestora. Od tego momentu akcje wzrosły już 60%. Ja określam takie spółki jako „wańka-wstańka”. One zawsze się podnoszą i pozwalają osiągać niesłychane zyski. W przypadku takich ugruntowanych firm, im niżej spadnie cena ich akcji z powodów rynkowych, tym bardziej spada prawdopodobieństwo poniesienia straty na takiej inwestycji. Pod warunkiem, że nasz horyzont inwestycyjny jest wystarczająco długi. Problemy z koniunkturą gospodarczą nie trwają wiecznie i w końcu ustępują, nadchodzi wiosna, a z nią pojawia się kolor zielony.

Nike-

Wzrosty i spadki spółki General Electric

Jednak, by być wobec Was uczciwym, należy Wam się jeszcze jeden przykład, który pokazuje, że sprawa nie jest znowu taka prosta i oczywista. Tym przykładem niech będzie znana powszechnie spółka General Electric (GE). Za czasów jej głównego menedżera Jacka Welcha, były to lata 1981-2000, akcje tej spółki wzrosły pięćdziesiąt siedem razy (57x). A największy spadek ceny jej akcji miał miejsce podczas krachu w 1987 r. i wyniósł (-43,6%). Przez te dwadzieścia lat tych większych spadków było łącznie pięć od -19,7% do -34,7%. Niżej zamieszczam wykres tej spółki w interwale miesięcznym.

Po 2000 r., kiedy akcje spadły już o 65% mogło wydawać się, że to świetna okazja inwestycyjna. Fakt, od 2003 r. do 2007 r. akcje GE wzrosły o 100%, ale podczas Globalnego Kryzysu Finansowego (2007-2009) spadły o 86%! I była to wtedy rzeczywiście świetna okazja inwestycyjna, bowiem od 2009 r. do 2016 r. dały one 478 % zysku. Potem ponownie mieliśmy spadek o 82%. Zauważcie, że przez te ponad 20 lat akcje GE nie zdołały pokonać szczytu z 2000 r. Takie a nie inne zachowanie się akcji tej spółki wzięło się stąd, że firma po odejściu Jacka Welcha straciła niewątpliwie swój jasny blask i pojawiły się problemy wewnętrzne, strukturalne, z którymi musiała się nieustannie zmagać.

Przedsiębiorstwo to ma bardzo zdywersyfikowaną działalność: silniki samolotowe, urządzenia do produkcji energii elektrycznej, po wyrafinowane urządzenia medyczne do badań tomografem i rezonansem. Stąd między innymi bierze się trudność w ocenie całości prowadzonego przez GE biznesu.

Jak widzicie ta metoda kupowania uznanych firm po niskich wycenach ma swoją wadę polegająca na ocenie tego, czy obniżka wyceny jest spowodowana jedynie przez ogólne warunki rynkowe, które nie wpływają negatywnie na sam biznes, po których ustąpieniu akcje znowu powrócą do trendu wzrostowego. Czy też są to problemy głębsze, natury wewnętrznej, oddziałujące negatywnie na biznes. Na przykład polegające ogólnie na tym, że firma przegapiła jakieś istotne zmiany na swoim ryku i nie jest teraz zdolna dotrzymać kroku konkurencji i wlecze się gdzieś z tyłu całego peletonu zadowalając się niskimi marżami.

Źródło: Tradingview.com

Zarabianie podczas recesji i krachów – czy to możliwe?

Te najlepsze i najbardziej pożądane firmy są najbardziej atrakcyjnie wycenione tylko podczas recesji, krachów i innych podobnych im zawirowań. Właśnie w tym idealnym do inwestycji czasie będziecie słyszeli wokół siebie jedynie negatywne komentarze, opinie, analizy i wypowiedzi różnej maści mędrców głoszące najgorszy okres w historii giełd. Pojawią się hasła o „końcu świata”, o tym, że rynek akcji nie podniesie się przez kilka dobrych lat, że lepiej dać sobie z akcjami spokój, że odtąd najlepsze będą obligacje skarbowe dające pewny odsetkowy kupon. W takim klimacie doprawdy trudno się przemóc i nie zwracać na nie uwagi. Do pewnego stopnia będą one na nas oddziaływać. Jednak to właśnie wtedy należy zakryć uszy i oczy i skupić się przede wszystkim na ocenie poszczególnych biznesów.

Nie polecam natomiast stosowania tej metody w przypadku spółek młodych i nie dość stabilnych. Ich akcje mogą spaść nawet o 80-90% jak to miało miejsce w od 2021 r. w przypadku wielu firm z USA i nie podnieść się przez długi czas, a nawet zbankrutować, np. Shopify (-86%), Zoom Video (-89%), Snap (-91%), Spotify (-82%) , Docu Sign (-87%), to tylko kilka przykładów. I na nic zadadzą się wówczas nawet najbardziej wyrafinowane metody inwestycyjne.

PS Dzisiaj sytuacja znowu się powtarza. Teraz zaczyna się nowa gorączka, ta ze sztuczną inteligencją (AI – Artificial Intelligence). Zobaczymy dokąd ona nas zaprowadzi.

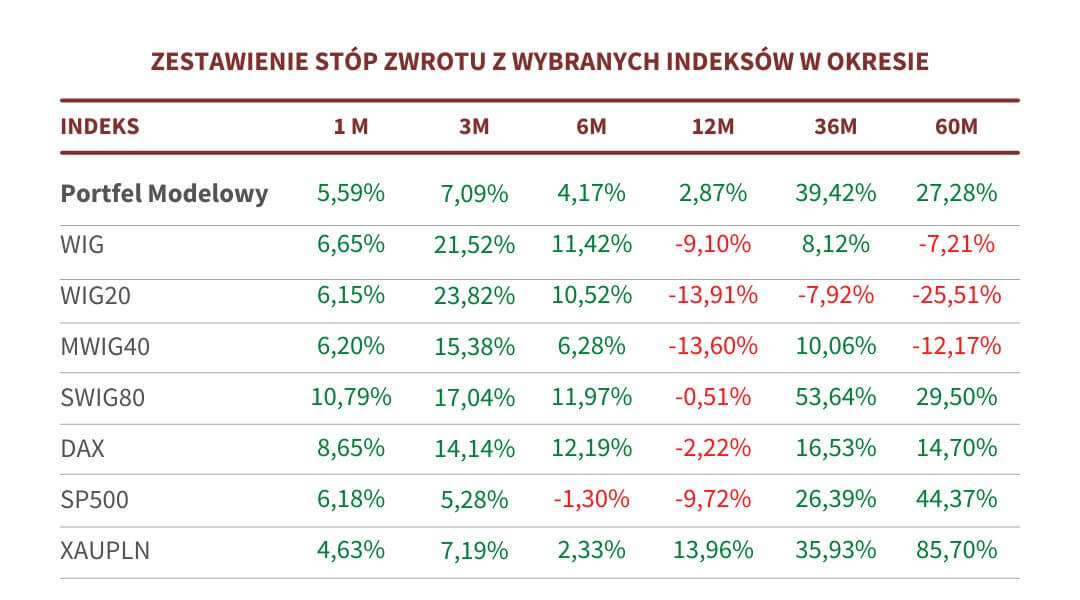

Źródło: opracowanie własne, dane aktualne na dzień 31.01.2023 r.

Property & Capital Advisors sp. z o.o. z siedzibą we Wrocławiu informuje, że niniejszy materiał ma charakter wyłącznie informacyjny oraz edukacyjny, a żadna z zawartych w niej informacji nie stanowi doradztwa inwestycyjnego, analiz finansowych, rekomendacji w tym: inwestycyjnych, podatkowych, prawnych lub księgowych ani też nie jest wskazaniem, iż jakakolwiek inwestycja lub strategia jest odpowiednia i adekwatna dla Inwestora. Prezentowane wyniki historyczne opierają się bądź na obliczeniach podmiotów trzecich, gdzie źródła zostały podane bądź na obliczeniach własnych i nie uwzględniają inflacji oraz opłat związanych z umową ubezpieczenia, jak również nie stanowią gwarancji osiągnięcia podobnych wyników inwestycyjnych w przyszłości.

W szczególności powyższe informacje nie uwzględniają indywidualnej sytuacji Inwestora, w tym jego profilu inwestycyjnego, poziomu wiedzy o inwestowaniu, doświadczenia inwestycyjnego, sytuacji finansowej oraz celów inwestycyjnych. Powyższe informacje nie mogą być traktowane w szczególności jako: proponowanie nabycia udziałów, akcji lub innych instrumentów finansowych, zaproszenie do negocjacji, zaproszenie czy zachęta do złożenia oferty nabycia, dokonania inwestycji lub przeprowadzenia transakcji dotyczących nabycia udziałów, akcji lub innych instrumentów finansowych lub rekomendacja do zawierania jakichkolwiek transakcji. Powyższe informacje nie stanowią oferty w rozumieniu art. 66 kodeksu cywilnego.

Inwestowanie w instrumenty finansowe lub inne produkty o charakterze inwestycyjnym wiążę się z ryzykiem utraty kapitału. Inwestorzy powinni być świadomi ryzyka, jakie niesie ze sobą inwestowanie w instrumenty finansowe lub inne produkty o charakterze inwestycyjnym, ich decyzje inwestycyjne powinny być poprzedzone właściwą analizą, a także, jeśli wymaga tego sytuacja, konsultacją z doradcą inwestycyjnym oraz doradcą prawnym i podatkowym. Property & Capital Advisors sp. z o.o. nie ponosi odpowiedzialności za efekty i skutki decyzji podjętych na podstawie niniejszego materiału lub jakiejkolwiek informacji w nim zawartej.